Słabszy sprzedażowo kwartał w wykonaniu deweloperów z rynku Catalyst

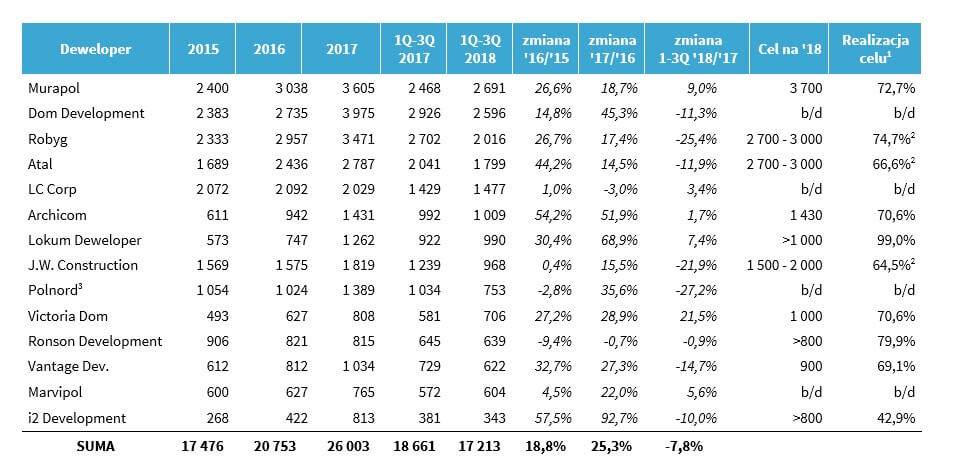

W pierwszych trzech kwartałach 2018 r. analizowani w raporcie deweloperzy osiągnęli wolumen kontraktacji na poziomie 17 213 lokali w porównaniu z 18 661 w analogicznym okresie 2017 r., co oznacza spadek o blisko 8%. Dynamika sprzedaży widocznie spadła, jednakże warto podkreślić, że okresem odniesienia do tegorocznych danych jest rekordowy pod względem zakontraktowanych mieszkań 2017 rok. Deweloperzy mieszkaniowi nie mogą być w szczególności zadowoleni z poziomu sprzedaży osiągniętej w 3Q 2018 r., w którym zakontraktowali łącznie 5 172 lokali . Odczyt oznacza spadek o ponad 20% w stosunku do analogicznego okresu 2017 r. Uważamy, że spadki w głównej mierze były wynikiem strony podażowej, w tym mocno wyprzedanej oferty. Branży wciąż sprzyja dobra sytuacja makroekonomiczna. Biorąc pod uwagę kontynuację polityki niskich stóp procentowych, bogacące się społeczeństwo oraz fakt, że popyt na lokale wciąż pozostaje na wysokim poziomie, jesteśmy zdania, że w 4Q 2018 r. deweloperzy poprawią sprzedaż, cały czas pilnując jednak generowanych marż. W naszej ocenie poziom sprzedaży w całym 2018 r. zanotuje jednocyfrowy spadek w stosunku do rekordowego 2017 r.

Trzeci kwartał 2018 r. utwierdził nas w przekonaniu, że największe zagrożenia dla branży deweloperskiej płyną obecnie z sektora firm budowlanych oraz administracji samorządowej. Budowlańcy kolejny kwartał z rzędu borykają się z problemem niedoboru siły roboczej, dynamicznym wzrostem kosztów wykonawstwa i materiałów. W analizowanym okresie deweloperzy odczuwali również problemy związane z wydłużającymi się procesami administracyjnymi, które widocznie ograniczały podaż mieszkań. Wśród czynników wpływających na długotrwały proces pozyskiwania niezbędnych decyzji wskazujemy na tegoroczne wybory samorządowe. Branży nie pomagała również duża konkurencyjność na rynku zakupu gruntów. Ograniczona dostępność działek wywindowała ceny do poziomów, które coraz częściej były nieakceptowane przez deweloperów.

W ostatnich miesiącach deweloperzy nie byli zbyt aktywni na rynku długu korporacyjnego, o czym świadczy mała liczba przeprowadzonych emisji. W 3Q 2018 r. łączna wartość uplasowanych serii obligacji wyniosła 237,2 mln zł. Naszym zdaniem wynikało to z dwóch czynników. Pierwszy z nich to wcześniej opisana sytuacja na rynku gruntów. Jesteśmy zdania, że obecny bank ziemi większości deweloperów znajduje się na poziomie zapewniającym stabilną produkcję. Wobec tego wysokie ceny nieruchomości nie zachęcały spółek do zakupu nowych gruntów, które w znacznej ilości finansowane są właśnie ze środków pochodzących z emisji obligacji. Drugą kwestią związaną z niską aktywnością deweloperów na rynku długu była sytuacja związana z aferą GetBack, której skutki rynek kapitałowy odczuwa do dnia dzisiejszego.

Wyraźne pogorszenie nastrojów na rynku obligacji skutkowało odpływami kapitału z funduszy dłużnych, przez co deweloperom trudniej było pozyskać kapitał. Mimo wyższych marż, część ostatnio przeprowadzonych emisji nie zakończyło się pełną subskrypcją. Dodatkowo w 3Q 2018 r. deweloperzy dokonali wykupów papierów o wartości 102,1 mln zł, z czego ponad 76% wykupów stanowiły wykupu przedterminowe. Na koniec czerwca 2018 r. udział obligacji w strukturze finansowania wynosił blisko 75%.

Warto zaznaczyć, że ostatnio opublikowane przez deweloperów sprawozdania finansowe za 1H 2018 r. widocznie wykazują redukcję poziomu zalewarowania analizowanych spółek. Mediana wskaźnika dług netto / kapitał własnym na koniec czerwca 2018 r. wyniosła 0,37. Spadek poziomu długu finansowego netto w stosunku do grudnia 2017 r. na skutek spadku zadłużenia bankowego potwierdza poprawę sytuacji bilansowej ujętych w raporcie deweloperów. Spodziewamy się, że 2018 r. będzie rekordowy pod względem ilości przekazań, co niewątpliwie przełoży się na wyniki analizowanych spółek. Naszym zdaniem na koniec grudnia 2018 r. większość deweloperów zaraportuje dalszą poprawę sytuacji bilansowej na skutego spadku zadłużenia oraz wzrostu poziomu kapitału własnego.

Załączony raport zawiera najważniejsze informacje na temat wybranych deweloperów z rynku Catalyst, tj.: Archicom SA, Atal SA, Dom Development SA, i2 Development SA, JW Construction SA, LC Corp SA, Lokum Deweloper SA, Marvipol SA, Murapol SA, Polnord SA, Robyg SA, Ronson Development SA, Vantage Development SA, Victoria Dom SA.

Liczba mieszkań sprzedanych przez deweloperów w latach 2015-2017 oraz w 1Q-3Q 2017 r. oraz 1Q-3Q 2018 r.

1 jako stosunek sprzedaży za 1Q-3Q 2018 r. do aktualnego celu sprzedażowego ogłoszonego na 2018 r.

2 uwzględniając dolny przedział publikowanego aktualnego celu sprzedażowego

3 dane ważone udziałem Polnord w spółkach Grupy

Zachęcamy do lektury pełnego raportu przygotowanego przez Analityków Domu Maklerskiego Navigator – Raport